- از امروز این تیپ به شرکت شما می آید

- صورتهای مالی اساسی با یادداشتهای توضیحی، گزارشات متنوع، خروجی به اکسل منظم، سرعت بالای دریافت گزارشات، توسعه و بروز رسانی دائمی با ما تماس بگیرید

فروش اقساطی و تسهیلات (لیزینگ)

فروش اقساطی و تسهیلات (لیزینگ)

مقدمه

گاهاً اشخاص حقیقی یا حقوقی برای تسریع در رسیدن به اهداف تجاری خود نیازمند تامین مالی از منابع در دسترس می باشند، راه های تامین مالی میتواند بصورت اخذ تسهیلات از بانک ها یا موسسات مالی و یا از طریق خرید یا فروش اقساطی که به آن لیزینگ نیز می گویند، باشد.

تسهیلات

تسهیلات درواقع دریافت کمک مالی که از طریق توافق نامه ای (بصورت مکتوب یا شفاهی) بین گیرنده و ارائه دهنده کمک مالی و به دو حالت کوتاه مدت یا بلند مدت صورت می پذیرد و در واقع برای اهدافی همچون خرید کالا، خودرو، ازدواج و ... می باشد که از تامین کننده منابع مالی درخواست و پس از توافق برای نوع و نحوه پرداخت آن مقرر می شود که اصل تسهیلات همراه با بهره آن به تامین کننده باز گردانده شود.

در زمان حال که اقتصاد کشور دچار یک نوع رکورد تورمی می باشد و همچنین با توجه به اینکه قدرت خرید اقشار مختلف جامعه کاهش پیدا کرده است، بسیاری از تامین کنندگان و یا مصرف کنندگان در جهت تامین مالی و گردش منابع مالی به خرید و فروش کالا و یا تهیه مواد اولیه جهت تولید محصولات به صورت تسهیلاتی و یا اقساطی روی آورده اند.

دریافت و پرداخت تسهیلات و یا خرید و فروش اقساطی برای واحدهای تجاری مستلزم شناسایی صحیح درآمد و هزینه و ثبت اسناد حسابداری در جهت رعایت استانداردهای حسابداری و اخذ گزارش های دقیق برای استفاده کنندگان می باشد.

در زمان دریافت تسهیلات و یا خرید اقساطی، همچنین در زمان پرداخت تسهیلات و یا فروش اقساطی، مبلغ توافق شده توسط تسهیلات دهنده به تسهیلات گیرنده پرداخت می گردد که درواقع همان مبلغ اصل تسهیلات می باشد و تسهیلات گیرنده باید اصل مبلغ تسهیلات را با احتساب نرخ سود و کارمزد (فرع تسهیلات)، در زمان تسویه بصورت یکجا و یا بصورت اقساط ماهانه به تسهیلات دهنده بازپرداخت نماید و هرچه زمان بازپرداخت طولانی تر باشد طبیعتاَ مبلغ بیشتری بعنوان سود و کارمزد پرداخت میگردد.

فرمول محاسبه اصل و فرع تسهیلات:

تعداد ماه * ( 12/(نرخ سود *مبلغ اصل تسهیلات)) = محاسبه بهره تسهیلات

بهره تسهیلات + مبلغ اصل تسهیلات = اصل و فرع تسهیلات دریافتی

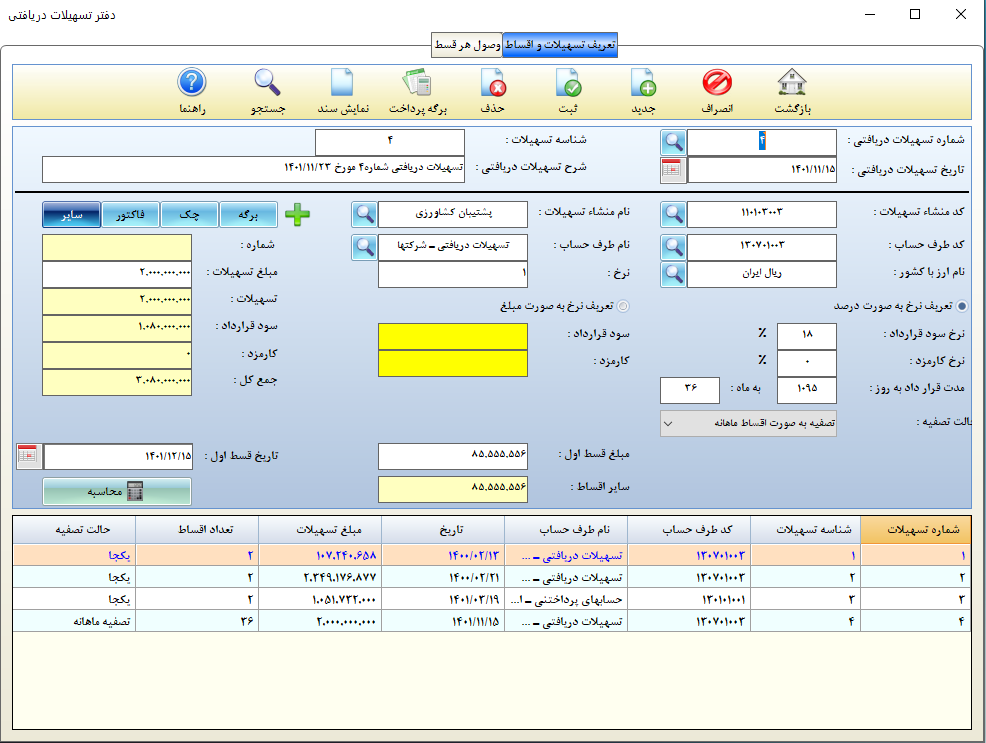

برای مثال یک واحد تجاری تسهیلاتی به مبلغ 2/000/000/000 ريال از بانک کشاورزی در مورخ 1400/11/15بصورت 3 ساله با نرخ سود 18% دریافت می نماید که محاسبه بهره تسهیلات به شکل زیر می باشد:

1/080/000/000 = 36 * 12 / (18%* 2/000/000/000 ) = بهره تسهیلات دریافتی

3/080/000/000 = 1/080/000/000 + 2/000/000/000 = اصل و فرع تسهیلات دریافتی

باید به این نکته توجه داشت که بانکها جهت محاسبه سود از فرمول های دیگری استفاده می کنند که مقداری سود تسهیلات را بیشتر محاسبه می کند و ما برای درک بهتر موضوع، از ساده ترین شکل محاسبه اصل و فرع تسهیلات استفاده کرده ایم.

همچنین شرکتها ممکن است بدون واسطه (بدون مراجعه به بانکها و موسسات اعتباری) و به منظور توسعه و افزایش مشتریان و در نتیجه افزایش سرمایه در گردش خود و یا اتخاذ سیاست های فروش جهت پیشبرد اهداف واحد تجاری مستقیماً اقدام به فروش اقساطی یا نسیه محصولات خود نمایند.

در این حالت معمولاً واحدهای تجاری نرخ فروش اعتباری یا اقساطی محصولات خود را بالاتر از نرخ فروش نقدی در نظر می گیرند.

برای مثال هنگام خرید یک گوشی موبایل، فروشنده قیمت نقدی آنرا 100/000/000ريال و قیمت اقساطی یا اعتباری آنرا 130/000/000ريال به خریدار اعلام می نماید.

عطف به استاندارد شماره 13 و مطابق با اصل تطابق و همچنین پیاده سازی استاندارد شماره 1 (تدوین و تهیه صورت های مالی) در جهت طبقه بندی صحیح حسابها، می بایست تفاوت نرخ فروش نقدی با نرخ فروش اعتباری را به حسابهای پیش دریافت بهره و یا درآمد تحقق نیافته منظور نمایند که در مثال فوق مبلغ 30/000/000 ريال تفاوت نرخ گوشی موبایل نقدی با نرخ گوشی موبایل اقساطی می بایست برای فروشنده به درآمد تحقق نیافته و برای خریدار بحساب پیش پرداخت بهره منظور گردد (که در ادامه این متن به حسابهای مربوطه و طبقه بندی آنها توضیح کامل داده خواهد شد). به این دلیل که خرید گوشی اقساطی برای خریدار عملاً حکم تامین مالی را داشته است و یا به بیان ساده تر خریدار می توانست برای خرید گوشی موبایل مورد نظر خود همین مبلغ را از بانک تحت عناوین مختلف تسهیلات دریافت نماید. همچنین برای فروشنده مبلغ 30/000/000 ريال اشاره شده در واقع به معنای اعطای اعتبار به خریدار می باشد و ممکن است حتی خریدار زودتر از موعد سررسید، اقساط خود را تسویه نماید.

انواع تسهیلات

به طور کلی تسهیلات مالی به دو دسته مشارکتی و مبادله ای تقسیم می شود و شامل مواردی نظیر مضاربه، مشارکت مدنی، مشارکت حقوقی، مساقات، مزارعه، اجاره به شرط تملیک، سلف، جعاله، فروش اقساطی و خرید دین را در بر می گیرد. درواقع تسهیلات در همه حالتهای مذکور در برگیرنده اصل مبلغ و فرع که همان بهره و سایر مخارج تامین مالی است می باشد با این تفاوت که نوع تسهیلات از لحاظ حقوقی دارای اهمیت می باشد.

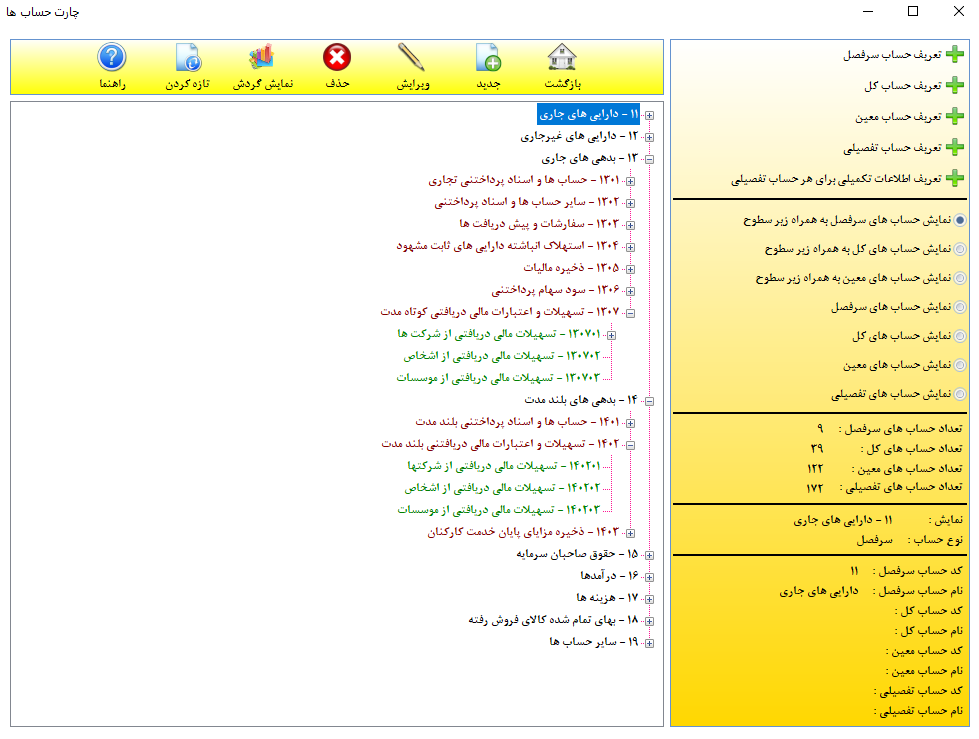

طبقه بندی حساب تسهیلات در حسابداری

در سرفصل های حسابداری یا به اصطلاح کدینگ حسابها، جایگاه حساب تسهیلات کوتاه مدت بعنوان زیرمجموعه بدهی های جاری و حساب تسهیلات بلند مدت بعنوان زیرمجموعه بدهی های غیر جاری تعریف میگردد. همچنین از حساب پیش پرداخت بهره و درآمد تحقق نیافته (پیش دریافت بهره) در زمان شناسایی بهره تسهیلات دریافتی و پرداختی که به ترتیب زیرمجموعه حسابهای دارایی های جاری و بدهی های جاری میباشند استفاده می گردد که در ادامه با مثال بصورت کامل توضیح داده خواهد شد.

روش ثبت تسهیلات در حسابداری

در اسناد حسابداری در زمان دریافت تسهیلات علاوه بر ثبت مبلغ اصل تسهیلات، سود آنرا نیز محاسبه نموده و بعنوان پیش پرداخت بهره شناسایی و ثبت می کنیم و سپس بصورت ماهانه هزینه بهره را شناسایی و از پیش پرداخت بهره کسر و در اسناد حسابداری ثبت می نماییم. این امر برای تسهیلات پرداختی یا فروش اقساطی نیز صادق است و در زمان ثبت سود تسهیلات از حساب پیش دریافت بهره استفاده می کنیم و سپس بصورت ماهانه درآمد شناسایی و با ثبت حسابداری از حساب پیش دریافت بهره کسر می گردد.

بسیاری از کاربران مالی با توجه به زمان بر بودن محاسبات ثبت تعدیلات بصورت ماهانه، همچنین بعلت کاهش اتلاف وقت، در پایان سال مالی هزینه یا درآمد بهره را شناسایی و ثبت می کنند که این امر مغایر اصل تطابق و استاندارد حسابداری شماره 13 می باشد که باعث متورم شدن سود 3 ماهه سوم سال مالی و به عبارت دقیق تر باعث نمایش غیر واقعی سود در ماه منتهی به پایان سال مالی می شود.

باید به این نکته توجه داشت زمانی که سر رسید تسهیلات در سال و یا سالهای آتی باشد، هزینه/درآمد بهره تا پایان سال جاری محاسبه و ثبت می گردد و مانده حساب پیش پرداخت/دریافت بهره به سال یا سالهای آتی منتقل می گردد.

در نرم افزار حسابداری تیپ تمامی مراحل شناسایی و ثبت بهره تسهیلات یا خرید و فروش اقساطی (لیزینگ) بصورت اتوماتیک صورت می گیرد.

ثبت حسابداری مثال بالا:

1400/11/15:

وجوه نقد/بانک 2/000/000/000

پیش پرداخت بهره 1/080/000/000

تسهیلات دریافتی 3/080/000/000

بابت ثبت تسهیلات دریافتی

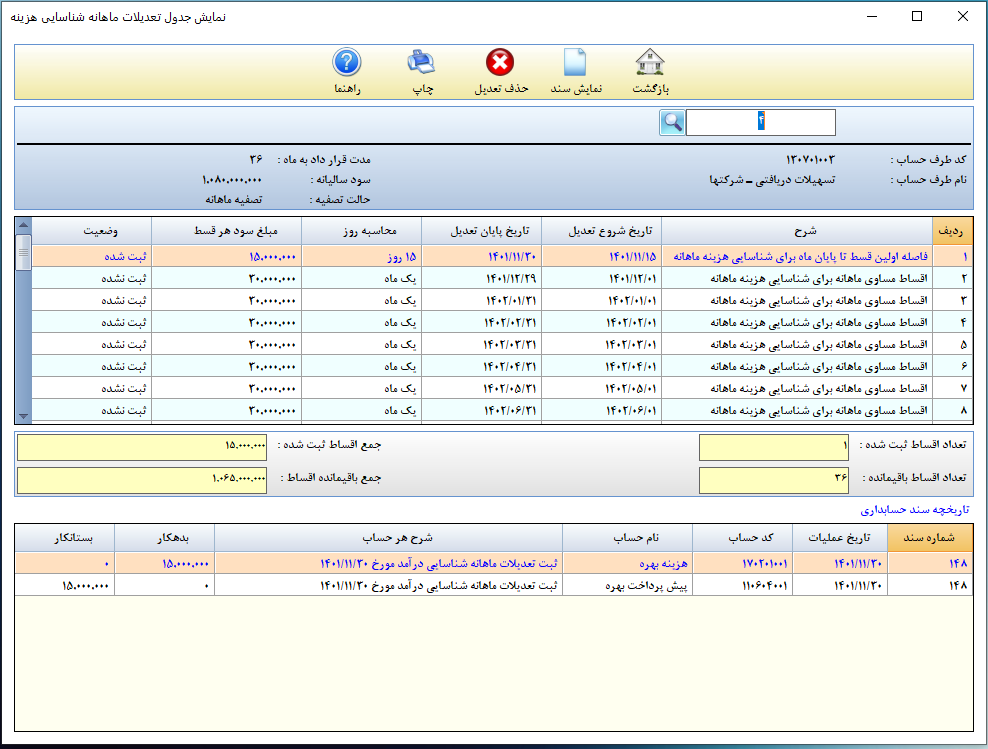

ثبت در مورخ 1400/11/30 (از تاریخ دریافت تا ثبت اولین هزینه بهره بصورت ماهانه 15 روز می باشد که باید محاسبه و به شکل زیر ثبت گردد).

در صورتیکه هر 3 سال را 365 روزه در نظر بگیریم، در ابتدا تعداد بهره تسهیلات را در تعداد کل روزهای 3 سال تقسیم و سپس در 15 روز ضرب میکنیم (مبالغ بصورت رند شده می باشد).

1/095 روز = 3 * 365 = تعداد روز

15/000/000 = 15 * (1/095÷1/080/000/000) = محاسبه بهره 15 روز

1400/11/30:

هزینه بهره 15/000/000

پیش پرداخت بهره 15/000/000

ثبت بابت هزینه بهره 15 روزه تسهیلات دریافتی

که در تصویر پایین محاسبه تعدیلات ماهانه بصورت اتوماتیک توسط نرم افزار جامع مالی تیپ صورت گرفته است.

و به همین شکل مابقی محاسبات بصورت ماهانه انجام و ثبت می گردد.

جهت خرید روی لینک زیر کلیک کنید.